Dříve se na tržištích obchodovalo za hlučného pokřiku zúčastněných a jen ten, kdo znal umění handrkování a vyjednávání, měl úspěch. Ty doby jsou už však pryč. Ať dlouhodobí investoři či krátkodobější obchodníci, všichni dnes musí pro realizaci svých obchodů využívat moderní nástroje, tedy obchodní příkazy.

Najdou se sice ještě místa, která zašlou slávu jarmarku připomínají, ale ta platí již za ojedinělé způsoby nákupu a prodeje. Burzovní obchodníci, kteří pracují přímo na parketu burzy, své instrukce k nákupu či prodeji často vykřikují a doplňují je vhodnou gestikulací rukou. Ne nadarmo se takovému způsobu obchodování říká „metoda veřejného křiku„. Mnozí z těchto obchodníků mají po určitém čase zcela unavené a opotřebované hlasivky a musí se přemístit ke klidnějšímu způsobu zadávání příkazů.

Dnešní burzovní obchodník naopak obchoduje z pohodlí své kanceláře. Situaci má mnohem jednodušší a rozhodně mu nehrozí, že by přišel o své hlasivky nebo byl nucen si dávat pozor, kolik prstů na ruce právě vztyčil (a tím nakoupil třeba 100 tun kukuřice).

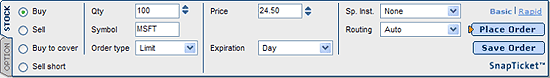

Své příkazy zadává prostřednictvím formuláře, který mu nabízí jeho obchodní software. Ačkoliv jsou formuláře velmi jednoduché, musí je obchodník velmi pečlivě před odesláním vyplnit, neboť jsou zcela závazné a představují základní vstupní a výstupní bránu do a z obchodu. Je tedy velmi důležité, aby dobře ovládal nebytné náležitosti, které každý obchodní příkaz musí obsahovat.

Jak, co a kolik

Každý, i ten kdo se na burze neorientuje, ví, že existují dva základní typy: příkaz nakoupit (anglicky „buy“) a příkaz prodat (anglicky „sell“). Již zde je možné narazit na jistá specifika. Kromě strategie počítající s růstem ceny lze realizovat i strategie očekávající pokles ceny. V takovém případě se celá strategie zahajuje příkazem prodejním. Tento bývá často u brokerů označován jako „short sell„, tedy prodej nakrátko. A naopak ukončení obchodního případu bývá realizováno prostřednictvím instrukce k nákupu, takzvaného zpětného pokrytí pozice („buy to cover“). Jelikož však toto označování nebývá absolutním pravidlem, vždy je dobré konzultovat s brokerem, jak se tyto příkazy v obchodním systému daného brokera označují.

Obchodník nesmí zapomenout přidat také upřesnění toho, s čím chce vlastně obchodovat. Každá komodita, každá akcie či jiný cenný papír mají svoje zkrácené označení, svou zkratku – symbol, který mu je přiřazen burzou, kde se tento instrument obchoduje (např. symbol MSFT označuje akcii společnosti Microsoft Corp, GM označuje General Motors, BA označuje Boeing, G označuje akcii společnosti Gilette a podobně).

V neposlední řadě musí každý obchodník brokerovi sdělit počet kusů, které chce nakoupit či prodat. To bývá označováno v jednotkách kusů (například 5, 50, 100 a podobně). Je možné zadat prakticky jakoukoliv hodnotu, avšak je nutné mít na zřeteli podmínky, kterými některé trhy omezují minimální obchodované počty (například některé burzy neumožňují nakoupit některé akcie v jiném množství než v násobcích 100 kusů). Při zadávání množství je potřeba být velmi pozorný, burza zná ve své historii mnoho veselých ale i značně tragických omylů, kdy namísto třeba požadovaných 100 kusů akcií bylo v důsledku překlepu zobchodováno 10 000 kusů a podobně.

Označování ceny

Jestliže podle předchozích odstavců je již definováno, jakou transakci je třeba provést, se kterým instrumentem a v jakém množství, zbývá specifikovat cenu. Jeden ze způsobů je ponechat rozhodnutí o ceně, za kterou se obchod provede, na „trhu“, to znamená obchodovat za aktuální tržní cenu. V angličtině je takovýto typ příkazu označován jako „market order“. Znamená, že po jeho přijetí na burzu, je obchod vykonán za nejlepší aktuálně nabízenou či poptávanou cenu. Jelikož tento typ příkazu přesně neomezuje cenu realizace obchodu, je nutné jej používat opatrně a rozvážně. Pravidla pro realizaci „market“ příkazů, může mít každá burza jiná (například akciová burza NYSE má jiná pravidla pro vykonávání takového příkazu než derivátový trh CME). Jde zejména o dobu, za kterou je nutné takový příkaz vykonat, a pravidla pro férové stanovení ceny pro jeho realizaci.

Druhým způsobem označení ceny je stanovení limitní (maximální či minimální) hodnoty pro realizaci. V tomto případě jde o příkaz s limitem ceny, tedy v angličtině „limit order“. Tímto doplňujícím parametrem se označuje hranice, za kterou nesmí již příkaz být vykonán. Což znamená v případě nákupu nejvyšší možnou nákupní cenu pro daný instrument, v případě prodeje naopak nejnižší možnou prodejní cenu. Na rozdíl od předchozího typu, který cenu neoznačoval, je tímto způsobem zajištěno, že se příkaz nevykoná s cenou, která by již nevyhovovala obchodní strategii toho kterého investora či obchodníka. Na druhou stranu je zde ovšem riziko, že se příkaz nevykoná vůbec, protože uvedený limit byl příliš „tvrdý“ a cena se k dané hranici ani nepřiblížila.

Na jak dlouho příkaz zadávat ?

Posledním kritériem, který tvoří součást minimálního souboru parametrů každého obchodního příkazu, je doba platnosti příkazu. Běžně se používá příkaz s dobou trvání jeden obchodní den, takzvaný „day order“, který je automaticky po ukončení obchodování v daném dni zrušen, jestliže nedojde k jeho realizaci. Jiná varianta platnosti příkazu je „až do zrušení“ respektive v angličtině „good till cancel“, zkráceně GTC. Tento příkaz oznamuje, že si obchodník přeje, aby příkaz zůstal aktivní tak dlouho, dokud se nezrealizuje, nebo jej obchodník sám nezruší. To by mohlo znamenat, že by takový příkaz mohl zůstat aktivní neomezeně dlouhou dobu. V praxi však systém brokera obsahuje podmínku, že GTC příkazy starší než jeden či více měsíců, jsou automaticky zrušeny. Proto je nutné se s podmínkami zadávání GTC příkazů u každého konkrétního brokera důkladně seznámit.

Na závěr příklad příkazu:

BUY 100 MSFT Limit 24.50 Day

Tedy přeloženo do prosté mluvy: jde o příkaz k nákupu 100 kusů akcií společnosti Microsoft Corp. za cenu maximálně 24,50 USD, který je platný pro jeden (právě aktuální) obchodní den.

Přečtěte si i další informace, jak být ziskový při obchodech na burze.